第二条S型增长曲线:金融结构性正常化的关键转折

2025-10-17 12:15 loading...

流动性扩张依然是当前宏观经济的主要叙事。尽管衰退信号滞后,结构性通胀仍表现出显著的粘性。当前政策利率高于中性水平,但尚未触及紧缩阈值。市场正为软着陆定价,然而真正的调整却发生在制度层面——从廉价流动性向有节制生产力的过渡。

第二条增长曲线并非周期性波动,而是在现实约束下通过收益率、劳动力和可信度实现金融结构的正常化。这一过程的核心在于资产定价机制的根本重构,而非短期波动的反复。

周期转换

Token2049 新加坡会议标志着从投机性扩张向结构性整合的重要转折点。市场正在重新评估风险,从叙事驱动的流动性逐步转向以收入为基础的收益率数据。 关键转变包括:- 永续去中心化交易所保持主导地位,Hyperliquid 确保了网络规模的流动性。

- 预测市场作为信息流的功能性衍生品正在兴起。

- 拥有真实 Web2 应用场景的 AI 相关协议悄然扩大收入。

- 再质押和 DAT 已见顶,流动性分散化趋势愈发明显。

宏观制度:货币贬值、人口结构与流动性

资产通胀反映的是货币贬值,而非有机增长。当流动性扩张时,久期资产表现优于大盘;反之,当流动性收缩时,杠杆和估值会被压缩。 三大结构性驱动因素:- 货币贬值:偿还主权债务需要持续的资产负债表扩张。

- 人口结构:人口老龄化降低生产力并强化对流动性的依赖。

- 流动性管道:自 2009 年以来,全球总流动性(央行与银行系统储备的总和)与 90% 的风险资产表现高度相关。

衰退风险:滞后数据与领先信号

主流衰退指标通常具有滞后性,CPI、失业率和萨姆规则只有在经济下滑开始后才会确认。美国目前处于经济周期后期,而非衰退期。 软着陆的可能性高于硬着陆风险,但政策时机仍是制约因素。以下是部分领先指标:- 收益率曲线倒挂仍然是最清晰的先行信号。

- 信用利差得到控制,表明暂无迫在眉睫的系统性压力。

- 劳动力市场逐步降温,但就业在周期内仍然紧张。

通胀动态:最后一英里问题

商品反通胀已完成,服务通胀和工资粘性将整体 CPI 锚定在 3% 附近。这是自 1980 年代以来反通胀进程中最复杂的阶段。- 商品通缩部分抵消了 CPI 的影响。

- 接近 4% 的工资增长使服务通胀维持高位。

- 住房通胀的测量存在滞后,但真实的市场租金已经降温。

- 美联储在维护可信度与促进经济增长之间面临权衡。

- 过早降息可能导致通胀再度加速,而过度维持高利率则可能引发过度紧缩。

- 均衡结果是新的通胀底线接近 3%,而非 2%。

宏观结构

三个长期通胀锚点仍然存在:- 去全球化:供应链多元化增加了转型成本。

- 能源转型:资本密集型低碳活动推高短期投入成本。

- 人口结构:结构性劳动力短缺导致工资刚性持续存在。

声明:文章不代表比特之家观点及立场,不构成本平台任何投资建议。投资决策需建立在独立思考之上,本文内容仅供参考,风险自担!转载请注明出处!侵权必究!

相关阅读

相关阅读

-

5.85亿美元代币解锁来袭!HYPE/SUI/EIGEN供应压力影响市场趋势区块链资讯 2025-12-30 00:27

-

XRP价格走势引热议:传奇交易员质疑多头信念区块链资讯 2025-12-30 00:26

-

XRP与Solana ETF受热捧,比特币基金周流4.46亿区块链资讯 2025-12-30 00:26

-

USDC链上销毁5100万美元:比特币价格走势受关注,稳定币供应动态引热议区块链资讯 2025-12-30 00:26

-

比特币价格走势突变:空头清算超479万 突发供需失衡区块链资讯 2025-12-30 00:26

-

彼得·希夫批Strategy比特币投资回报仅16%区块链资讯 2025-12-30 00:25

-

贝莱德抛售比特币以太坊,资金流出超2亿美元区块链资讯 2025-12-30 00:25

-

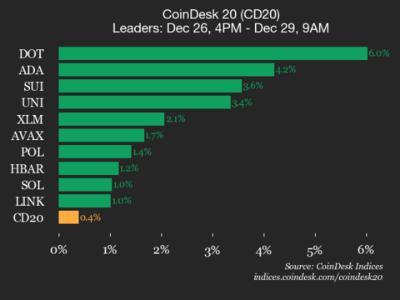

CoinDesk 20指数上涨0.4% 比特币价格走势小幅回落比特币资讯 2025-12-29 22:35

-

贵金属领涨比特币滞涨?资金轮动信号浮现区块链资讯 2025-12-29 22:27

-

Michael Saylor再购1.09亿美元比特币,巩固长期持有策略区块链资讯 2025-12-29 22:26