黄金暴跌真相:沃什提名只是导火索,期权市场才是幕后推手

2026-02-03 12:36 loading...

上周五及本周一,黄金价格经历多年罕见剧烈下跌,引发市场广泛关注。尽管主流解读将此归咎于美国总统特朗普提名的美联储主席人选凯文·沃什可能带来更紧缩的货币政策,从而削弱黄金作为抗通胀资产的吸引力,但这一解释未必触及核心。

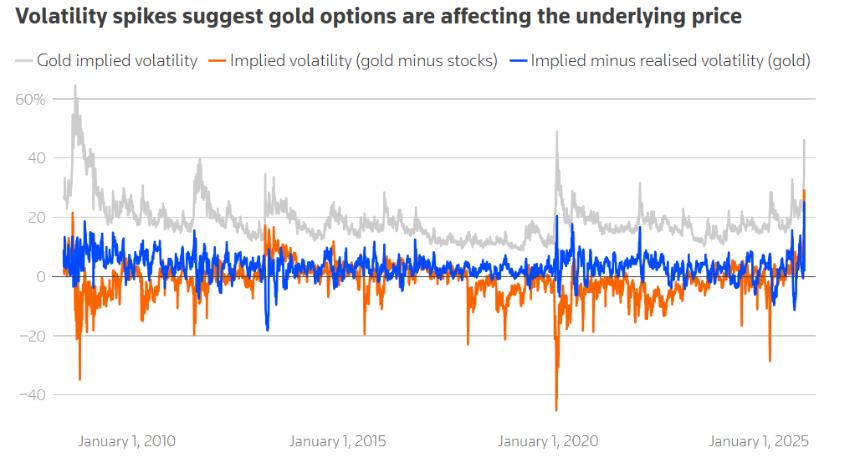

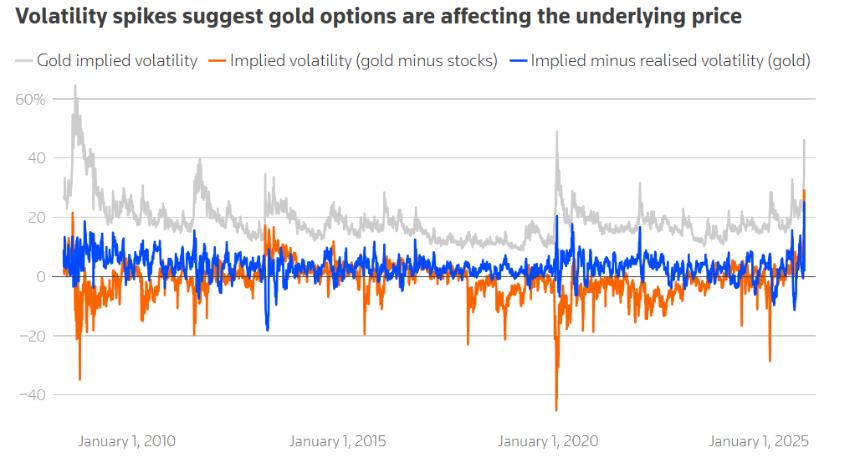

真正值得深思的是,芝加哥期权交易所(Cboe)发布的黄金波动率指数近期突破44,这一数值仅在2008年金融危机和2020年疫情崩盘期间出现过。该指数基于SPDR黄金信托(GLD)ETF期权定价,反映未来30天金价潜在波动水平,其异常走高揭示了市场情绪的极端扭曲。

H2: 期权热潮如何扭曲贵金属定价?

过去一年,大量投资者持续买入GLD“看涨”期权,押注金价上行,同时通过iShares白银信托(SLV)基金布局白银。这种集中押注迫使做市商——尤其是大型银行——承担巨大风险敞口。为对冲头寸,这些机构不得不在现货市场或期货合约中建立反向持仓,即买入金属或卖出远期合约。

一旦市场出现小幅回调,这些对冲机制便迅速启动。交易员急于调整仓位,银行被迫转为净卖家,形成自我强化的抛售链条。这种动态与2021年游戏驿站事件中的“伽马挤压”如出一辙,也与2018年导致标普500指数跳水的“波动率末日”事件具有高度相似性。

H2: 市场流动性已进入非理性状态?

数据显示,美国蓝筹股期权的日名义交易量从2020年的约5000亿美元跃升至2025年的近3.5万亿美元。这一增长表明,衍生品已成为资本市场运作的核心引擎。而贵金属领域正经历类似演变——期权交易量激增,使得价格信号不再完全反映基本面,而是被资金博弈所主导。

值得注意的是,在实际金价大幅下挫之前,黄金隐含波动率已显著上升,且未伴随基础资产价值的真实损失。这说明,当前的下跌更多是市场结构失衡的结果,而非宏观基本面转向。

H2: 投资者应如何看待这次抛售?

历史经验显示,当黄金隐含波动率突破40%,三个月后平均回报率达10%。这意味着短期恐慌性抛售往往蕴含修复机会。然而,考虑到本轮上涨周期已持续较久,叠加全球央行购金需求仍存,反弹幅度或将受限。

对于长期持有者而言,此次波动提供了一个重要警示:由结构性因素驱动的价格下行,通常不会持久。真正的风险不在于金价本身,而在于忽视金融系统内嵌的反馈机制。当市场开始依赖衍生品来管理风险时,风险本身反而被放大了。

对于长期持有者而言,此次波动提供了一个重要警示:由结构性因素驱动的价格下行,通常不会持久。真正的风险不在于金价本身,而在于忽视金融系统内嵌的反馈机制。当市场开始依赖衍生品来管理风险时,风险本身反而被放大了。

对于长期持有者而言,此次波动提供了一个重要警示:由结构性因素驱动的价格下行,通常不会持久。真正的风险不在于金价本身,而在于忽视金融系统内嵌的反馈机制。当市场开始依赖衍生品来管理风险时,风险本身反而被放大了。

对于长期持有者而言,此次波动提供了一个重要警示:由结构性因素驱动的价格下行,通常不会持久。真正的风险不在于金价本身,而在于忽视金融系统内嵌的反馈机制。当市场开始依赖衍生品来管理风险时,风险本身反而被放大了。

声明:文章不代表比特之家观点及立场,不构成本平台任何投资建议。投资决策需建立在独立思考之上,本文内容仅供参考,风险自担!转载请注明出处!侵权必究!

相关阅读

相关阅读

-

黄金暴跌真相:沃什提名只是导火索,期权市场才是幕后推手区块链资讯 2026-02-03 12:28