美联储独立性受质疑 比特币避险属性凸显

2026-01-20 22:27 loading...

美联储独立性危机:全球金融体系的隐忧

欧洲中央银行(ECB)首席经济学家Philip Lane罕见发声,指出美联储正面临来自政治力量的“角力”,这一现象可能动摇其政策独立性,进而冲击美元国际地位。尽管当前美国通胀数据温和、利率维持稳定,但市场对制度信任的担忧已开始通过期限溢价渠道渗透至全球金融市场。

期限溢价如何影响比特币?

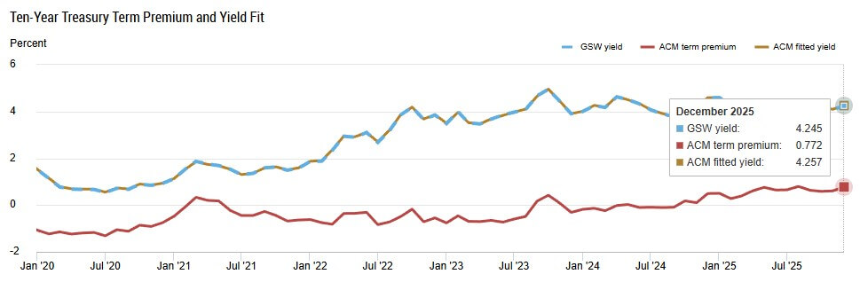

期限溢价是长期债券收益率中用于补偿不确定性与久期风险的部分。截至2026年1月,10年期美债名义收益率约为4.15%,实际收益率为1.86%。然而,纽约联储数据显示,期限溢价已升至0.70%,较2025年底的0.772%仅微降,仍处高位。

图注:10年期美债期限溢价在2025年12月升至0.772%,为2020年以来的最高水平,此时收益率达到4.245%。

当市场开始为美国资产计入“治理折扣”时,即使联邦基金利率不变,长期收益率也可能因信心崩塌而迅速上行。这种非基本面驱动的调整,正是比特币等高敏感度资产的潜在触发点。

比特币的双重路径:从流动性溢价到信用替代

传统范式下,美国利率走高将强化美元、收紧全球流动性,对包括比特币在内的风险资产构成压力。但若源于信誉风险,则结果截然不同——美元可能走弱,而比特币则可能扮演“排气阀”角色,成为投资者规避主权信用风险的工具。

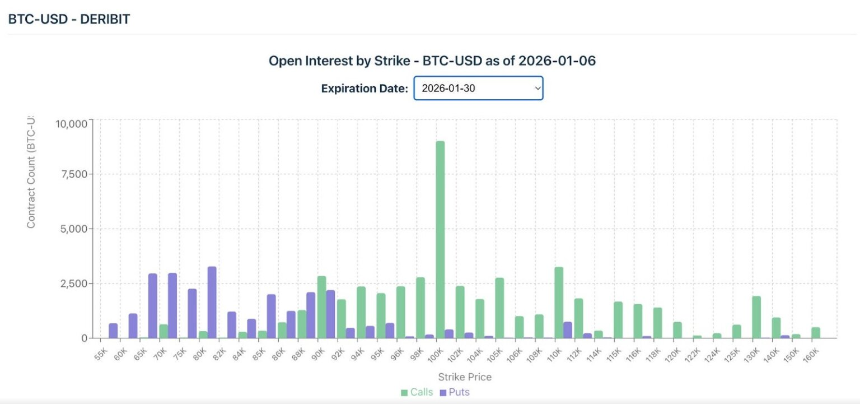

当前,比特币现货ETF在1月实现净流入超16亿美元,显示机构资金持续流入。同时,Coin Metrics数据显示,2026年1月30日到期的比特币期权未平仓合约集中在10万美元行权价附近,看涨合约超过9,000份,集中度极高。

图注:2026年1月30日到期的比特币期权未平仓合约显示,10万美元行权价处的看涨合约超过9,000份,集中度最高。

这一结构意味着宏观事件一旦引发波动,杠杆与伽马动态将放大价格反应,使抽象的“治理风险”迅速转化为具体市场冲击。

稳定币生态:美元风险的加密原生化

加密交易层高度依赖以美元计价的稳定币,而这些稳定币多由美国国债等安全资产支撑。国际清算银行(BIS)研究指出,稳定币定价与美债收益率紧密联动。因此,期限溢价上升不仅影响债券市场,更会传导至链上流动性与稳定币需求。

这意味着,即便比特币本身不直接持有美债,其生态系统中的“无风险利率”基准却由美债设定。一旦该基准因治理风险重估,整个加密资产环境将面临结构性重塑。

关键观察指标清单

宏观层面:

- 期限溢价(Term Premiums)

- 10年期通胀保值债券(TIPS)实际收益率

- 5年期盈亏平衡通胀预期

- 美元指数(DXY)水平及波动率

加密层面:

- 比特币现货ETF资金流向

- 100,000美元行权价附近的期权持仓

- 重大宏观事件前后的偏度变化

这些指标无需预测美联储未来政策,即可反映市场对治理风险的真实定价。正如Lane所言,石油溢价虽已消退,但“治理风险”仍在,且其传导路径正深刻影响比特币的宏观环境。

在美元重新定价的分叉口,比特币的反应往往比传统资产更为敏锐。它不仅是数字黄金,更可能是信用体系动摇时代下的最后一道防线。

相关阅读

相关阅读

-

特朗普威胁征税引发地缘动荡 比特币为何仍稳守9.2万美元比特币资讯 2026-01-19 16:20

-

高盛预测金价或破5000美元,2026年创历史新高交易所新闻 2025-09-06 06:13

-

罗伯特·清崎警告:债券不再安全,比特币成避险首选比特币资讯 2025-09-02 15:33

-

比特币避险属性重塑:贸易战与美元信用危机下的新机遇比特币知识 2025-06-29 20:53

-

比特币为何是长期主义者的终极避险资产?区块链知识 2025-06-29 20:49

-

Arthur Hayes预测比特币将迎爆炸性突破 市场流动性成关键驱动力区块链资讯 2025-06-24 04:14